稳预期!10家债市房企主动披露债务与销售情况

扫描到手机,新闻随时看

扫一扫,用手机看文章

更加方便分享给朋友

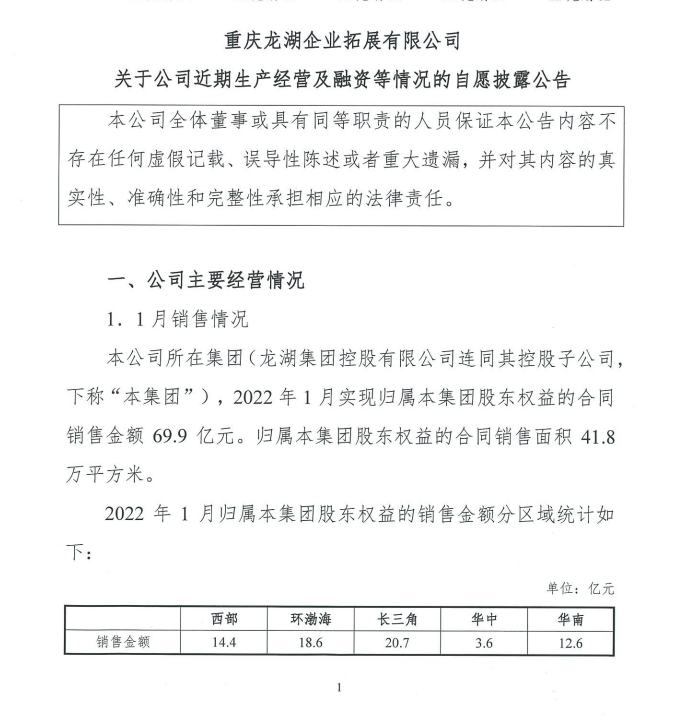

2月24日晚,碧桂园、龙湖集团、新城控股、新希望地产、金地集团、中国金茂、保利发展等10家房企债券发行人在上交所主动公开披露企业经营状况等信息。

此次房企自愿披露公告的内容包括销售情况、债券发行情况、偿债能力、公司整体战略与下一步应对安排以及其他自愿披露信息。

提振市场信心

华发股份披露,2021年企业有息债务结构明显优化,全面实现“三道红线”达标转绿;新希望地产表示“三道红线”已连续4年保持绿档;碧桂园表示“公司经营情况良好,财务管控稳健,融资渠道畅通且多样化”;中国金茂披露,2021年度坚持规模与效益平衡,聚焦提质增效,实现销售、回款稳定增长;首开股份表示,全年整体销售去化及销售回款好于往年,签约金额突破1149亿元,同比增长7%,回款工作也切切实实收到了良好效果等。

在新城公布的《关于近期生产经营情况的自愿性披露公告》中,记者注意到,除了披露1月份的较新销售数据,新城还主动披露了偿债情况,指出本次提前赎回境外美元债券符合公司偿债计划及发展战略,公司现金流充裕,本次提前赎回事项不会对公司经营情况和财务状况产生不利影响,不会损害公司及全体股东的利益。

企业还披露了境外评级机构的较新评级。

比如,标准普尔、穆迪维持给予金地集团的长期信用评级分别为BB、Ba2;龙湖集团获ESG“低风险”评级;标准普尔、穆迪和惠誉分别给予保利发展主体BBB、Baa2和BBB+评级。穆迪维持新城控股Ba1主体评级。

58安居客房产研究院分院院长张波告诉《每日经济新闻》记者,当前房地产行业主要还是流动性危机。一旦预售资金监管放松,同时再融资渠道重新通畅,地产股和债都应该会有一个估值修复。因此,地产企业亟需一个发声窗口,推动形成更好的投融资平衡机制,这样也有利于市场健康发展。

光大证券固定收益首席分析师张旭指出,当前房地产市场中,未经证实的个别低风险事件往往会被过度甚至恶意解读,致使相关企业信用遭受冲击,并引发投资者抛售,甚至一度出现了谈房企色变的局面;加之境外美元债的风险倒灌,加剧了房企信用的恶性循环。

克而瑞研究中心总经理林波表示,开发商主动在公开透明的权威渠道中诚恳发声,回应市场关切,有助于重建投资者对地产企业的信心,推动地产债二级市场价格和一级市场发行陆续恢复正常。

债务违约潮仍在

张波表示,政策已经开始纠偏,在行业整体下行过程中,部分房企的经营情况表现出了较强发展韧性。

同花顺数据显示,近几年房企境内债违约规模连年翻番,2021年房企境内信用债违约数量就达到52只,约是2020年的3.5倍,重点房企债券违约涉及金额约506亿元。

克而瑞研究指出,当前机构的白名单主要针对国资企业以及部分优秀民营企业,房企债券违约还在不断发生,且由境外债券违约带来的连锁反应也可能引发境内债券危机。

林波告诉记者,当下企业迫切希望突破束缚,对资金的渴求胜过以往任何时间。据不完全统计,2022年1月100家典型房企发债475亿元,环比上升50.3%,较2021年第四季度月均水平上涨90.2%。

但从新发债主体看,仍以国资队为主,辅以少部分优秀民营房企。

克而瑞数据显示,2022年1月国资队发债占比达到49.6%,较2021年第四季度约70%及以上的占比有所下降。一方面主要在于随着更多宏观政策的支持,机构的发债企业白名单也扩大到了更多优秀民营房企;另一方面部分房企也积极寻求境外到期债券的展期工作,上坤、大发、荣盛、禹洲、祥生等企业展期成功,发行新债完成了交换要约。

因此目前的情况是,大部分房企发债受限,发债总量远低于历史同期。不过开年以来得益于机构额度充足,政策支持并购贷款发放以及保障房租赁不计入“三条红线”等宏观环境回暖,房企发债量较去年年底有所上升。

来源:每日经济新闻

声明:本文由入驻焦点开放平台的作者撰写,除焦点官方账号外,观点仅代表作者本人,不代表焦点立场。